Mudanças entre as edições de "Retenção de Impostos"

(→Emitindo o DARF) |

(→Baixando o contas a pagar) |

||

| (95 revisões intermediárias por 2 usuários não estão sendo mostradas) | |||

| Linha 1: | Linha 1: | ||

==Visão geral== | ==Visão geral== | ||

| − | + | O controle de retenção de impostos permite a parametrização dos impostos que deverão ser retidos dos fornecedores, facilitando o processo de lançamento de contas a pagar, pois, minimiza os erros com relação à retenção obrigatória dos impostos nos lançamentos. | |

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

| − | O controle de retenção de impostos permite a parametrização dos impostos que deverão ser retidos dos fornecedores, facilitando o processo de lançamento de contas a pagar, pois, minimiza os erros com relação à retenção obrigatória dos impostos nos lançamentos | + | |

{| style="border-spacing:0;width:100%;" | {| style="border-spacing:0;width:100%;" | ||

| Linha 14: | Linha 6: | ||

| style="background-color:#96CFF5;border:none;padding:0.097cm;"| | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| − | A retenção consiste basicamente em '''créditos à título de provisionamento''' | + | A retenção consiste basicamente em '''créditos à título de provisionamento''' em conta corrente, abatendo do valor principal do contas a pagar para posterior recolhimento do imposto, momento em que os '''débitos''' serão feitos com o mesmo valor do crédito, zerando a conta dos impostos retidos. |

| + | |||

| + | Os procedimentos são semelhantes nos Sistemas '''Base Condomínio''', '''Base Financeiro''' e '''Base Locação'''. | ||

|} | |} | ||

| Linha 34: | Linha 28: | ||

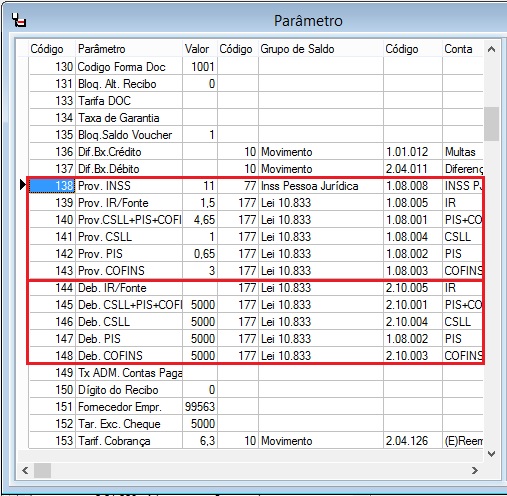

Os [[Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL e IRRF|'''Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS''']] permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor mínimo para que a retenção automática seja feita. | Os [[Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL e IRRF|'''Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS''']] permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor mínimo para que a retenção automática seja feita. | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Para o '''Sistema Base Locação''' deverão ser informados os respectivos '''Históricos Padrões''' que não irão compor a base de cálculo de '''Remessa para o Proprietário'''.''' | ||

| + | |||

| + | |} | ||

| + | |||

Os percentuais deverão ser informados nos parâmetros 138 a 143, de acordo com cada imposto. | Os percentuais deverão ser informados nos parâmetros 138 a 143, de acordo com cada imposto. | ||

Os valores mínimos para o cálculo da retenção deverão ser informados nos parâmetros 144 a 148, de acordo com cada imposto. | Os valores mínimos para o cálculo da retenção deverão ser informados nos parâmetros 144 a 148, de acordo com cada imposto. | ||

| + | |||

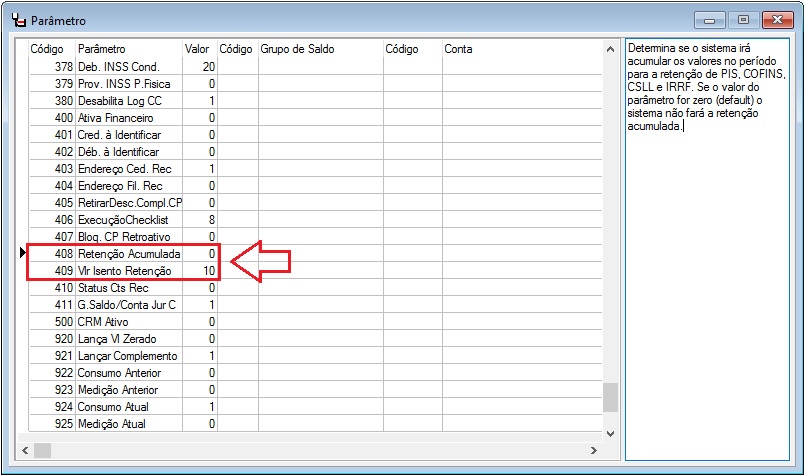

| + | Visando adaptar o sistema à [http://www.planalto.gov.br/ccivil_03/_ato2015-2018/2015/lei/l13137.htm Lei 13.137/2015], que altera a regra referente a retenção de impostos foram implementados os parâmetros '''[[Parâmetro 408 – Retenção Acumulada|408 – Retenção Acumulada]] e [[Parâmetro 409 – Vlr Isento Retenção|409 – Vlr Isento Retenção]]'''. | ||

| + | |||

| + | |||

| + | [[Arquivo:Parametros_408_409.jpeg|center]] | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Para que a nova regra seja aplicada deverá ser informado o valor de isenção''' (10) '''no campo valor do''' Parâmetro 409 '''e informar''' zero '''nos''' Parâmetros 144 '''a''' 148''', onde antes era estabelecido o valor para o início da retenção de impostos.''' | ||

| + | |||

| + | |} | ||

| + | |||

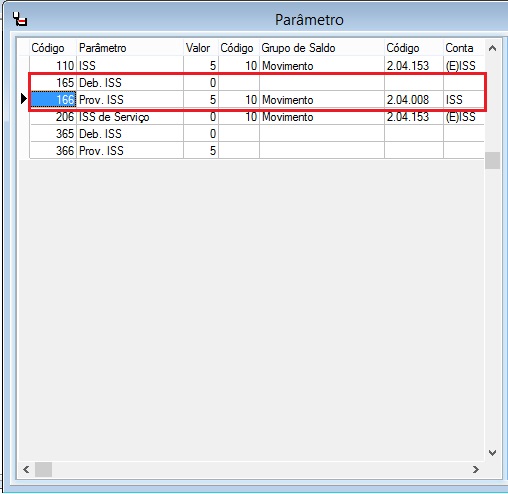

Já os [[Parâmetros 165 a 166 – Retenção ISS|'''Parâmetros 165 a 166 – Retenção ISS''']] são destinados ao controle de retenção de ISS, para prestadores de serviços com sede em municípios diferentes ao do condomínio. | Já os [[Parâmetros 165 a 166 – Retenção ISS|'''Parâmetros 165 a 166 – Retenção ISS''']] são destinados ao controle de retenção de ISS, para prestadores de serviços com sede em municípios diferentes ao do condomínio. | ||

| Linha 60: | Linha 79: | ||

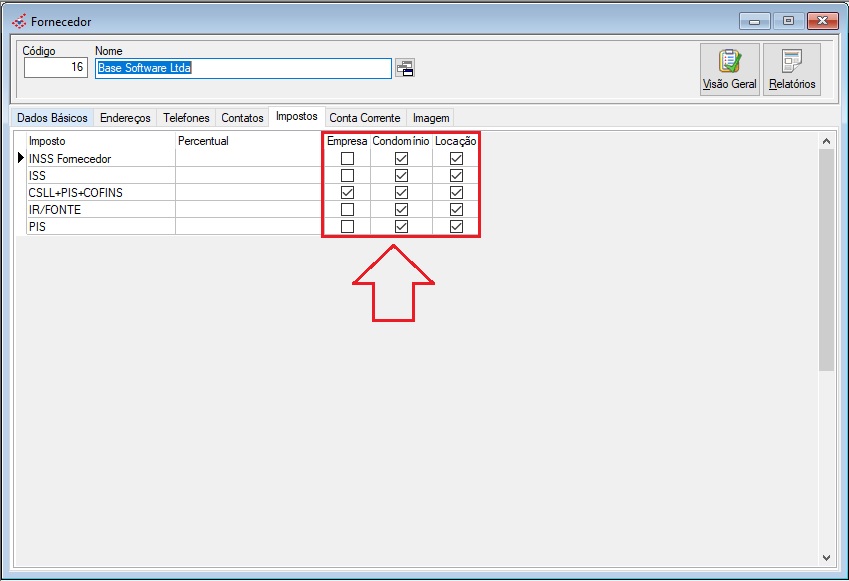

Para que o cálculo da retenção seja feito no lançamento de contas a pagar, além dos parâmetros, os impostos deverão ser informados na aba impostos do cadastro de cada fornecedor. | Para que o cálculo da retenção seja feito no lançamento de contas a pagar, além dos parâmetros, os impostos deverão ser informados na aba impostos do cadastro de cada fornecedor. | ||

| + | |||

| + | Além de informar o imposto deverá ser informado em quais sistemas o imposto será calculado: | ||

| + | |||

| + | * '''Empresa''' - Para o Sistema Base financeiro. | ||

| + | * '''Condomínio''' - Para o Sistema Base Condomínio. | ||

| + | * '''Locação''' - Para o Sistema Base Locação. | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Não esqueça de indicar em qual sistema o imposto será calculado.''' | ||

| + | |||

| + | |} | ||

| + | |||

{| style="border-spacing:0;width:100%;" | {| style="border-spacing:0;width:100%;" | ||

| Linha 66: | Linha 101: | ||

Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. | Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. | ||

| + | |||

| + | |} | ||

| + | |||

| + | ===Retenção de impostos da administradora=== | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''O sistema também está habilitado para fazer a retenção de impostos sobre as taxas e serviços cobrados pela administração de locações e condomínios.''' | ||

| + | |||

| + | '''Observe o [[Parâmetro 151 – Fornecedor Empresa|'''Parâmetro 151 – Fornecedor Empresa''']], onde deverá ser informado o código do fornecedor correspondente à administradora. Os impostos também deverão ser informados no respectivo fornecedor.''' | ||

|} | |} | ||

| Linha 128: | Linha 176: | ||

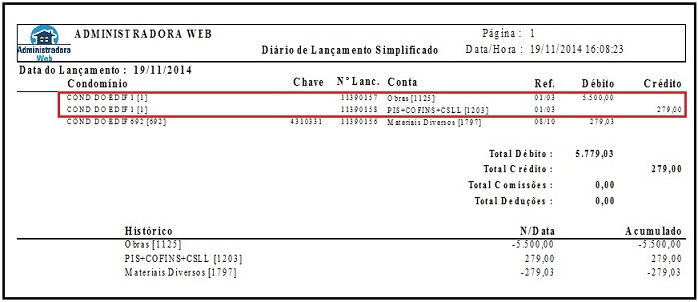

===Baixando o contas a pagar=== | ===Baixando o contas a pagar=== | ||

| − | A baixa do contas a pagar com retenção de impostos, consiste no '''débito do Valor Bruto''' ao condomínio e o '''crédito do Valor do Imposto''' à título de '''provisionamento''' de acordo com cada imposto retido. | + | A baixa do contas a pagar com retenção de impostos, consiste no '''débito do Valor Bruto''' ao condomínio e o '''crédito do Valor do Imposto''' à título de '''provisionamento''' de acordo com cada imposto retido. Esse procedimento é comum para retenções em todos os sistemas. |

[[Arquivo:Base Condominio_CtPagar_Baixa.jpg|center]] | [[Arquivo:Base Condominio_CtPagar_Baixa.jpg|center]] | ||

| Linha 136: | Linha 184: | ||

Relatórios > Financeiro > DARF/DARM/GPS | Relatórios > Financeiro > DARF/DARM/GPS | ||

| + | |||

| + | Para o Sistema Base Locação o acesso é Relatórios > Financeiro > DARF/DARM/GPS (retenções) | ||

[[Arquivo:Base Condominio_CtPagar_DARF.jpg|center]] | [[Arquivo:Base Condominio_CtPagar_DARF.jpg|center]] | ||

| Linha 152: | Linha 202: | ||

|} | |} | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | A opção '''Listagem''' poderá ser utilizada para ter uma previsão dos valores que serão apurados para cada condomínio. | ||

| + | |||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | |||

| + | '''Observe também o [[Parâmetro 412 – Período DARF/GPS|Parâmetro 412 – Período DARF/GPS]] que habilita '''(quando o campo valor for igual a 1)''' a possibilidade do usuário selecionar o período de apuração para emissão de PIS+COFINS+CSLL'''.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

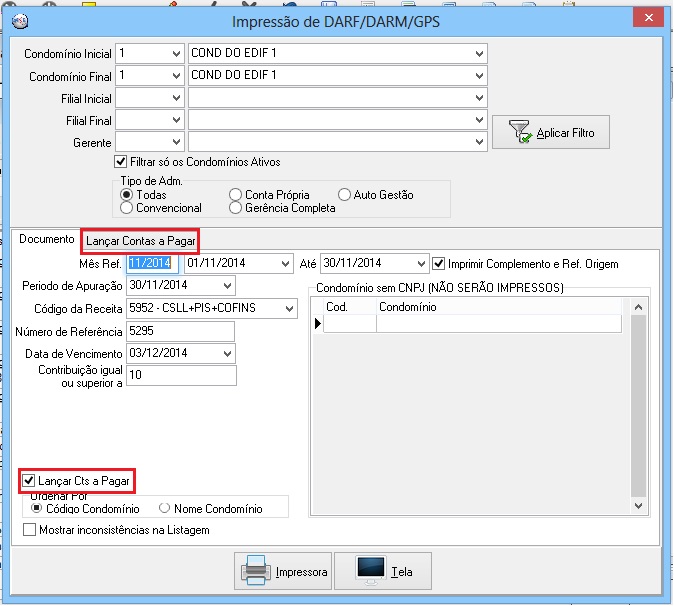

| + | Ao marcar a opção '''Lançar Cts a Pagar''' a aba '''Lançar Contas a Pagar''' será habilitada, onde deverá ser preenchido os dados necessários para o lançamento automático do valor do recolhimento em contas a pagar. | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar2_DARF2.jpg|center]] | ||

===Emitindo a GPS=== | ===Emitindo a GPS=== | ||

| Linha 157: | Linha 233: | ||

Relatórios > Financeiro > DARF/DARM/GPS | Relatórios > Financeiro > DARF/DARM/GPS | ||

| − | ===Imprimindo o | + | Para o Sistema Base Locação o acesso é Relatórios > Financeiro > DARF/DARM/GPS (retenções) |

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_GPS.jpg|center]] | ||

| + | |||

| + | A emissão da GPS '''não depende da baixa do contas a pagar''', pois, ao contrário do recolhimento de PIS+COFINS+CSLL a apuração dos valores não depende do provisionamento feito na baixa, mas do campo '''Data Emissão NF''' informado no momento do lançamento do contas a pagar. | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Observe também o [[Parâmetro 413 – Guias de GPS|Parâmetro 413 – Guias de GPS]] que habilita '''(quando o campo valor for igual a 1)''' o sistema a consultar somente os Lançamentos no Contas a Pagar com o Status de '''Baixado''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_NF.jpg|center]] | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''O sistema não emite GPS para recolhimento de INSS retido de pessoa física ('''Autônomos'''), esse recolhimento deverá ser feito junto com a folha de pagamento do condomínio.''' | ||

| + | |||

| + | '''Com relação às retenções de INSS de autônomo é possível exportar os movimentos para a folha de pagamento, conforme poderá ser visto mais adiante.''' | ||

| + | |||

| + | |||

| + | |} | ||

| + | |||

| + | ===Imprimindo o comprovante anual de retenções=== | ||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Disponível somente para o Sistema '''Base Condomínio'''.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | Relatórios > Financeiro > Contas a Pagar > Comprovante Anual de Retenção de Impostos | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_CompRetencao.jpg|center]] | ||

| + | |||

| + | |||

| + | Em modelo padronizado pela Receita Federal, declarando os valores pagos e retidos no período selecionado. Esse relatório deverá ser fornecido anualmente aos fornecedores. | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_CompRetencaoModelo.jpg|center]] | ||

| + | <center>''Modelo''</center> | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | O mesmo relatório poderá ser impresso de forma '''analítica''' para conferência interna. | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_CompRetencao2.jpg|center]] | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_CompRetencaoAnalitico.jpg|center]] | ||

| + | <center>''Modelo''</center> | ||

| + | |||

===Gerando a DIRF=== | ===Gerando a DIRF=== | ||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Disponível somente para o Sistema '''Base Condomínio'''.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | Relatórios > Financeiro > Contas a Pagar > Comprovante Anual de Retenção de Impostos | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_DIRFRetencao.jpg|center]] | ||

| + | |||

| + | |||

| + | A '''DIRF - Declaração do Imposto sobre a Renda Retido na Fonte''' será gerada em arquivo padrão (um arquivo para cada condomínio) de acordo com o Layout da Receita Federal. | ||

| + | |||

| + | O conteúdo do arquivo será correspondente aos dados gerados no relatório Comprovante Anual de Retenção de Impostos. | ||

| + | |||

| + | Os arquivos deverão ser importados e transmitidos para os servidores da Receita Federal. | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | Mais informações sobre o layout, importação e transmissão do arquivo da DIRF, poderão ser encontradas no [http://www.receita.fazenda.gov.br/Principal/Informacoes/InfoDeclara/declaraDIRF.htm '''Site da Receita Federal''']. | ||

| + | |||

| + | |} | ||

==Fornecedor Pessoa Física (Autônomo)== | ==Fornecedor Pessoa Física (Autônomo)== | ||

===Parâmetros=== | ===Parâmetros=== | ||

| + | |||

| + | Tabelas Gerais > Informações > Parâmetros | ||

| + | |||

| + | [[Arquivo:Parametros_INSS.jpg|center]] | ||

| + | |||

| + | |||

| + | Os Parâmetros 138 e 176 permitem configurar os grupos de saldos e contas para a retenção do INSS, além dos percentuais e valor limite para que a retenção automática seja feita. | ||

| + | |||

| + | Para a retenção do INSS, o percentual deverá ser informado no parâmetro 138. O valor limite para o cálculo da retenção deverá ser informado no parâmetro 176. | ||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | O valor limite (r$ 4.390,24 de acordo com o exemplo acima) determina o teto de obrigatoriedade de retenção para fornecedores '''pessoa física''', de acordo com a previdência social. | ||

| + | |||

| + | Mais informações sobre a retenção de INSS sobre o serviço autônomo devem ser consultadas no [http://www.previdencia.gov.br/orientaes-sobre-reteno/ '''Site da Previdência Social''']. | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | O percentual também poderá ser personalizado por fornecedor, como veremos mais adiante. | ||

| + | |||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Observe que o parâmetro 138 é comum para a retenção de INSS de pessoas jurídica e física. O parâmetro 242 poderá ser utilizado caso seja necessário determinar grupo de saldo e conta diferentes para a retenção de INSS para fornecedores pessoa física.''' | ||

| + | |||

| + | |} | ||

| + | |||

===Cadastrando o fornecedor=== | ===Cadastrando o fornecedor=== | ||

| − | ===Serviços prestados em outros | + | |

| + | Administração > Entidade > Fornecedor | ||

| + | |||

| + | [[Arquivo:Base Condominio_Fornecedor_INSS.jpg|center]] | ||

| + | |||

| + | Para que o cálculo da retenção de INSS seja feito no lançamento de contas a pagar, além dos parâmetros, o imposto deverá ser informado na aba impostos do cadastro de cada fornecedor. | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Da mesma forma que para o fornecedor pessoa jurídica, para o fornecedor pessoa física também deverá ser indicado em quais sistemas o cálculo será feito.''' | ||

| + | |||

| + | '''O acumulativo de valor base para a retenção do autônomo irá considerar as retenções feitas em todos os sistemas.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. | ||

| + | |||

| + | |} | ||

| + | |||

| + | ===Serviços prestados em outras empresas=== | ||

| + | |||

| + | Financeiro > Autônomo > Lançamento | ||

| + | |||

| + | [[Arquivo:Base Condominio_Lancamento_Autonomo.jpg|center]] | ||

| + | |||

| + | Eventualmente, o prestador de serviço terá outros serviços prestados e comprovados no período, que já tenham sofrido retenção de INSS. | ||

| + | |||

| + | Os valores desses eventuais serviços deverão ser abatidos da base de cálculo da retenção, para que sistema calcule a retenção somente sobre a diferença, para tanto devem ser lançados nessa tela, conforme o exemplo da imagem acima. | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Os lançamentos deverão ser feitos levando em consideração o valor total do serviço prestado, sem abater o valor retido.''' | ||

| + | |||

| + | '''Se o comprovante apresentado pelo prestador do serviço não tiver a retenção do INSS o valor não deverá ser lançado.''' | ||

| + | |||

| + | |} | ||

| + | |||

===Lançando o contas a pagar=== | ===Lançando o contas a pagar=== | ||

| + | |||

| + | Financeiro > Contas a Pagar > Lançamento | ||

| + | |||

| + | A retenção do imposto será feita no momento do lançamento do contas a pagar. | ||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_INSS1.jpg|center]] | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Observe que, a retenção de '''INSS''' está sujeita ao '''valor do teto''' indicado no '''parâmetro 138'''.''' | ||

| + | |||

| + | '''Depois que o valor do pagamento atingir o valor do teto para retenção no período, não haverá mais retenção de imposto.''' | ||

| + | |||

| + | '''Observe também o [[Parâmetro 292 – Impost CP Conciliado|Parâmetro 292 – Impost CP Conciliado]] que habilita a retenção de impostos somente para os '''lançamentos conciliados'''.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | Normalmente a retenção de impostos também será feita quando o lançamento for incrementado, exceto quando o valor do [[Parâmetro 292 – Impost CP Conciliado|Parâmetro 292 – Impost CP Conciliado]] for igual a 1 e o lançamento não estiver conciliado. | ||

| + | |||

| + | |} | ||

| + | |||

| + | Ao salvar o lançamento o sistema fará o cálculo da retenção do INSS identificado no cadastro do fornecedor, colocando valor calculado no campo '''Total de Impostos''', o valor a pagar (descontando os impostos retidos) será informado no campo '''Valor Líquido'''. | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_INSS2.jpg|center]] | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''O cálculo da retenção leva em consideração o valor informado no campo '''Valor Base Imposto''', independente do valor informado no campo Valor Bruto.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | O detalhamento dos impostos calculados poderá ser consultado na aba '''Impostos'''. | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_INSS3.jpg|center]] | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Levando em consideração o exemplo acima, observe que para o campo '''valor base cálculo''' o sistema apurou '''r$ 2.890,24'''.''' | ||

| + | |||

| + | '''Apesar do valor total do serviço ser de '''r$ 5.000,00''' o sistema limitou o valor ao teto de '''r$ 4.390,24''' (de acordo como parâmetro 138) e abateu '''r$ 1.500,00''' correspondente ao valor informado já retido do prestador em outro serviço (Financeiro > Autônomo > Lançamento).''' | ||

| + | |||

| + | '''Depois que o prestador de serviços atingir o teto limite de retenção no período, o sistema não fará mais a retenção de INSS.''' | ||

| + | |||

| + | '''Caso o mesmo prestador de serviços tenha movimentos nos Sistemas '''Base Condomínio''' e '''Base Locação''', para o valor limite serão totalizadas os lançamentos feitos em ambos os sistemas.''' | ||

| + | |||

| + | |} | ||

| + | |||

===Baixando o contas a pagar=== | ===Baixando o contas a pagar=== | ||

| + | A baixa do contas a pagar com retenção de INSS, consiste no '''débito do Valor Bruto''' ao condomínio e o '''crédito do Valor do Imposto''' à título de '''provisionamento'''. | ||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_Baixa_INSS.jpg|center]] | ||

| + | <center>''Resultado do Contas a Pagar Baixado''</center> | ||

| + | |||

| + | ===Retenção de INSS para a Isenção dos Síndicos=== | ||

| + | |||

| + | Consulte a documentação referente à [[Retenção de INSS Síndico|'''Retenção de INSS Síndico''']]. | ||

| + | |||

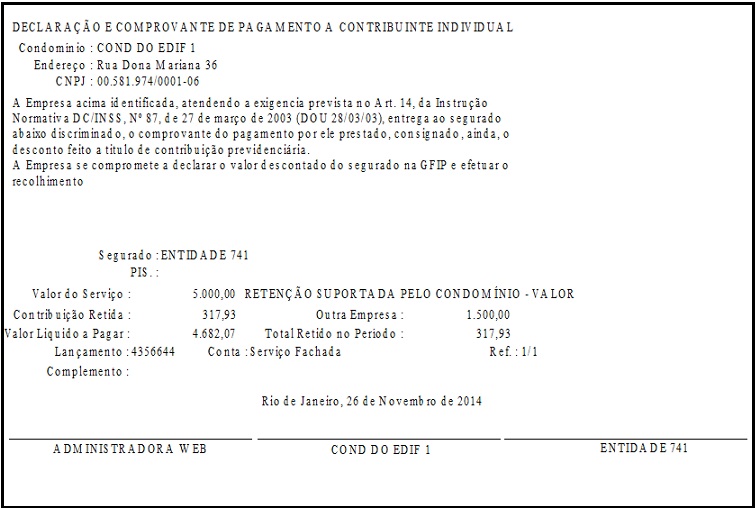

| + | ===Imprimindo o comprovante de pagamento=== | ||

| + | |||

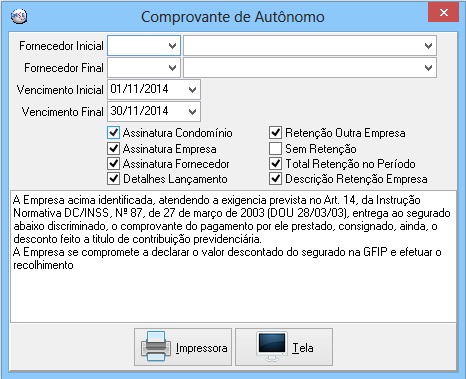

| + | Financeiro > Autônomo > Comprovante de Autônomo | ||

| + | |||

| + | [[Arquivo:Base Condominio_CompAutonomo.jpg|center]] | ||

| + | |||

| + | |||

| + | O comprovante, emitido em duas vias, poderá ser fornecido ao prestador de serviços para apresentação em outras empresas afim de abatimento de valores já retidos. | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_CompAutonomoModelo.jpg|center]] | ||

| + | <center>''Modelo''</center> | ||

| + | |||

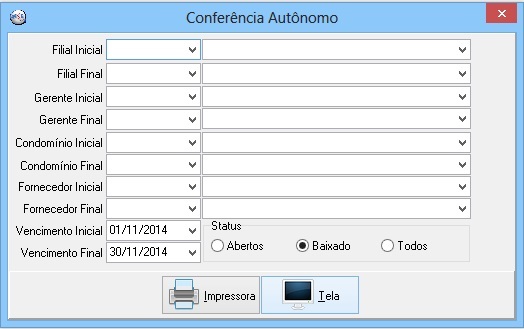

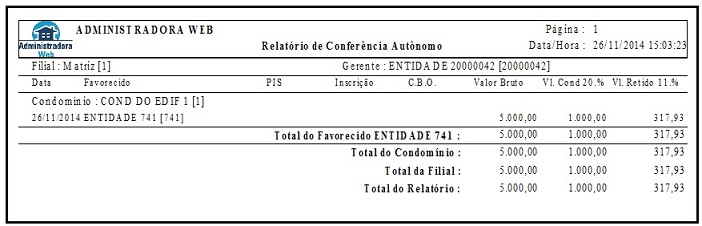

| + | ===Imprimindo o relatório de conferência=== | ||

| + | |||

| + | Financeiro > Autônomo > Conferência Autônomo | ||

| + | |||

| + | [[Arquivo:Base Condominio_ConfAutonomo.jpg|center]] | ||

| + | |||

| + | |||

| + | O relatório de conferência poderá ser emitido para exibir o detalhamento da retenção. | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_ConfAutonomoModelo.jpg|center]] | ||

| + | <center>''Modelo''</center> | ||

| + | |||

===Gerando arquivos para a folha de pagamento=== | ===Gerando arquivos para a folha de pagamento=== | ||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Disponível somente para o Sistema '''Base Condomínio'''.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | Financeiro > Autônomo > Gerar Arquivo de Autônomo | ||

| + | |||

| + | O recolhimento do INSS retido do prestador de serviços autônomo deverá ser feito junto com os demais funcionários da folha de pagamento do condomínio. | ||

| + | |||

| + | Esse procedimento permite gerar arquivos que poderão ser importados nos sistemas de folha. | ||

| + | |||

| + | Atualmente, a geração suporta os layouts dos programas de folha '''Mega''', '''Rhodes''', '''DIS''' e '''Dinâmica'''. | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_ArqAutonomoConf.jpg|center]] | ||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;width:100px;"| [[Imagem:Atencao.png|center]] | ||

| + | | style="background-color:#F18F8F;border:none;padding:0.097cm;"| | ||

| + | |||

| + | '''Observe que, cada tipo de exportação exige uma configuração específica.''' | ||

| + | |||

| + | '''Antes de gerar o arquivo, clique na aba '''Configuração do Arquivo''', selecione o layout desejado, preencha os campos conforme o layout e logo após clique no botão '''Gravar Configuração'''.''' | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

| + | [[Arquivo:Base Condominio_ArqAutonomo.jpg|center]] | ||

| + | |||

| + | |||

| + | |||

| + | {| style="border-spacing:0;width:100%;" | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;width:100px;"| [[Imagem:Dica.png|center]] | ||

| + | | style="background-color:#96CFF5;border:none;padding:0.097cm;"| | ||

| + | |||

| + | Ao clicar no botão '''Gerar Arquivo''' o arquivo será gerado no diretório de execução do programa. | ||

| + | |||

| + | |} | ||

| + | |||

| + | |||

[[:Categoria:Tutoriais Base Condomínio|Funcionalidades Base Condomínio]] | [[:Categoria:Tutoriais Base Condomínio|Funcionalidades Base Condomínio]] | ||

| + | |||

| + | [[:Categoria:Tutoriais Base Locação|Funcionalidades Base Locação]] | ||

Edição atual tal como às 11h29min de 13 de junho de 2018

Índice

- 1 Visão geral

- 2 Fornecedor Pessoa Jurídica

- 3 Fornecedor Pessoa Física (Autônomo)

- 3.1 Parâmetros

- 3.2 Cadastrando o fornecedor

- 3.3 Serviços prestados em outras empresas

- 3.4 Lançando o contas a pagar

- 3.5 Baixando o contas a pagar

- 3.6 Retenção de INSS para a Isenção dos Síndicos

- 3.7 Imprimindo o comprovante de pagamento

- 3.8 Imprimindo o relatório de conferência

- 3.9 Gerando arquivos para a folha de pagamento

Visão geral

O controle de retenção de impostos permite a parametrização dos impostos que deverão ser retidos dos fornecedores, facilitando o processo de lançamento de contas a pagar, pois, minimiza os erros com relação à retenção obrigatória dos impostos nos lançamentos.

|

A retenção consiste basicamente em créditos à título de provisionamento em conta corrente, abatendo do valor principal do contas a pagar para posterior recolhimento do imposto, momento em que os débitos serão feitos com o mesmo valor do crédito, zerando a conta dos impostos retidos. Os procedimentos são semelhantes nos Sistemas Base Condomínio, Base Financeiro e Base Locação. |

Existem três tipos de retenção automática habilitados no sistema:

- Retenção de Impostos Federais - Para prestadores de serviços pessoa jurídica, regulamentada pela Instrução Normativa SRF nº 459, de 18 de outubro de 2004 da Receita Federal.

- Retenção de INSS - Para prestadores de serviços pessoa jurídica e pessoa física (Autônomos).

- Retenção de ISS - Para prestadores de serviços pessoa jurídica com sede fora do município do condomínio, regulamentada pela lei de cada município.

Fornecedor Pessoa Jurídica

Parâmetros

Tabelas Gerais > Informações > Parâmetros

Os Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor mínimo para que a retenção automática seja feita.

|

Para o Sistema Base Locação deverão ser informados os respectivos Históricos Padrões que não irão compor a base de cálculo de Remessa para o Proprietário. |

Os percentuais deverão ser informados nos parâmetros 138 a 143, de acordo com cada imposto.

Os valores mínimos para o cálculo da retenção deverão ser informados nos parâmetros 144 a 148, de acordo com cada imposto.

Visando adaptar o sistema à Lei 13.137/2015, que altera a regra referente a retenção de impostos foram implementados os parâmetros 408 – Retenção Acumulada e 409 – Vlr Isento Retenção.

|

Para que a nova regra seja aplicada deverá ser informado o valor de isenção (10) no campo valor do Parâmetro 409 e informar zero nos Parâmetros 144 a 148, onde antes era estabelecido o valor para o início da retenção de impostos. |

Já os Parâmetros 165 a 166 – Retenção ISS são destinados ao controle de retenção de ISS, para prestadores de serviços com sede em municípios diferentes ao do condomínio.

|

Os percentuais também poderão ser personalizados por fornecedor, como veremos mais adiante. |

Cadastrando o fornecedor

Administração > Entidade > Fornecedor

Para que o cálculo da retenção seja feito no lançamento de contas a pagar, além dos parâmetros, os impostos deverão ser informados na aba impostos do cadastro de cada fornecedor.

Além de informar o imposto deverá ser informado em quais sistemas o imposto será calculado:

- Empresa - Para o Sistema Base financeiro.

- Condomínio - Para o Sistema Base Condomínio.

- Locação - Para o Sistema Base Locação.

|

Não esqueça de indicar em qual sistema o imposto será calculado. |

|

Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. |

Retenção de impostos da administradora

|

O sistema também está habilitado para fazer a retenção de impostos sobre as taxas e serviços cobrados pela administração de locações e condomínios. Observe o Parâmetro 151 – Fornecedor Empresa, onde deverá ser informado o código do fornecedor correspondente à administradora. Os impostos também deverão ser informados no respectivo fornecedor. |

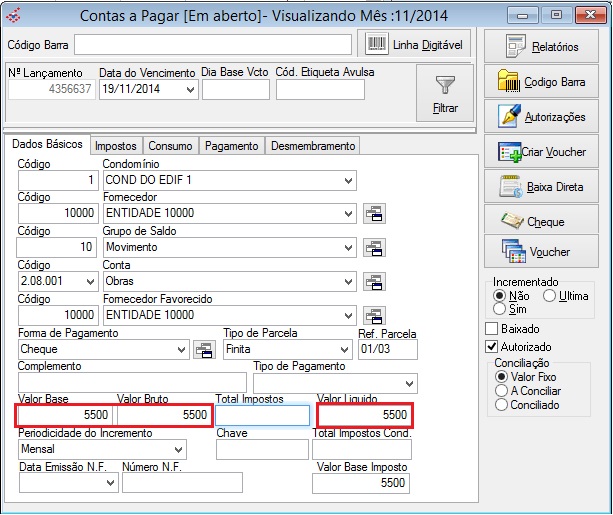

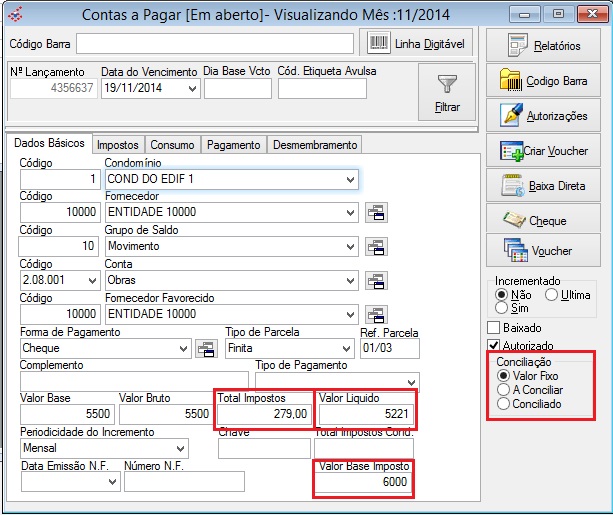

Lançando o contas a pagar

Financeiro > Contas a Pagar > Lançamento

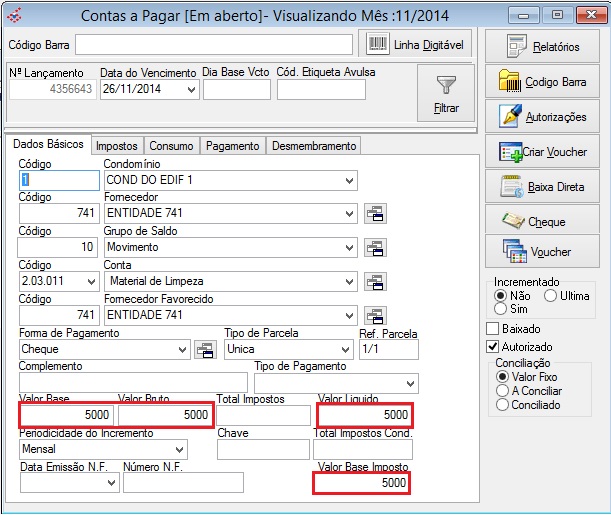

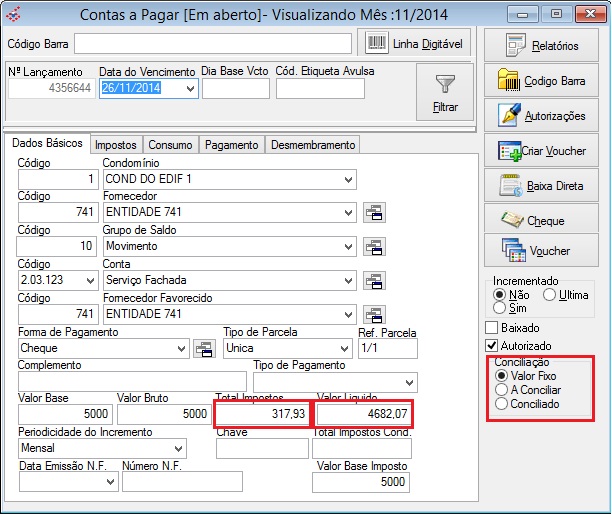

A retenção do imposto será feita no momento do lançamento do contas a pagar.

|

Observe que, para a retenção de PIS+COFINS+CSLL a retenção está sujeita ao valor mínimo indicado nos parâmetros 145 a 148. Enquanto o valor do pagamento não atingir o valor mínimo para retenção no período, não haverá retenção de imposto. Porém após atingir o valor, qualquer pagamento no período estará sujeito a retenção de impostos independente do valor lançado. Observe também o Parâmetro 292 – Impost CP Conciliado que habilita a retenção de impostos somente para os lançamentos conciliados. |

|

Normalmente a retenção de impostos também será feita quando o lançamento for incrementado, exceto quando o valor do Parâmetro 292 – Impost CP Conciliado for igual a 1 e o lançamento não estiver conciliado. |

Ao salvar o lançamento o sistema fará o cálculo da retenção de impostos de acordo com cada imposto identificado no cadastro do fornecedor, colocando valor calculado no campo Total de Impostos, o valor a pagar (descontando os impostos retidos) será informado no campo Valor Líquido.

|

O cálculo da retenção leva em consideração o valor informado no campo Valor Base Imposto, independente do valor informado no campo Valor Bruto. |

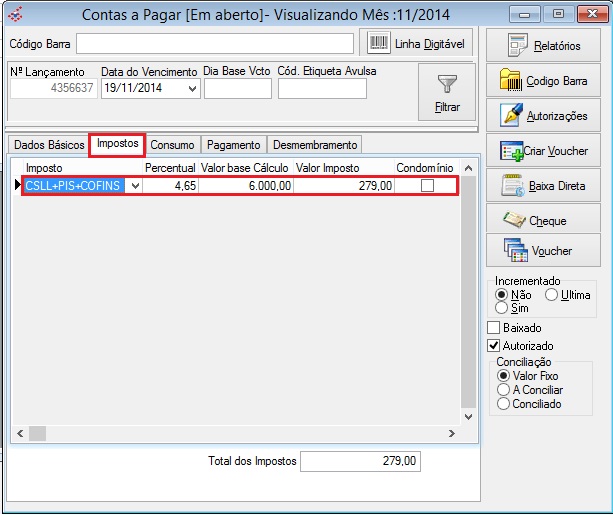

|

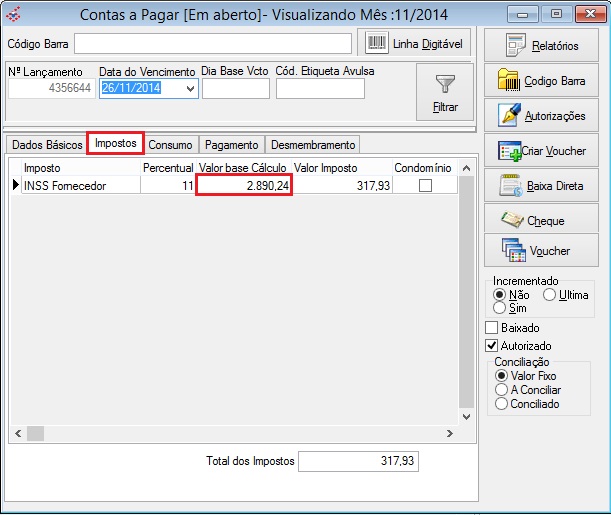

O detalhamento dos impostos calculados poderá ser consultado na aba Impostos. |

Baixando o contas a pagar

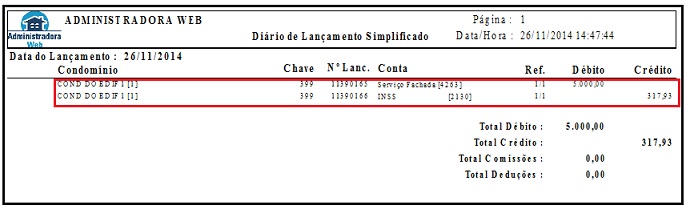

A baixa do contas a pagar com retenção de impostos, consiste no débito do Valor Bruto ao condomínio e o crédito do Valor do Imposto à título de provisionamento de acordo com cada imposto retido. Esse procedimento é comum para retenções em todos os sistemas.

Emitindo o DARF

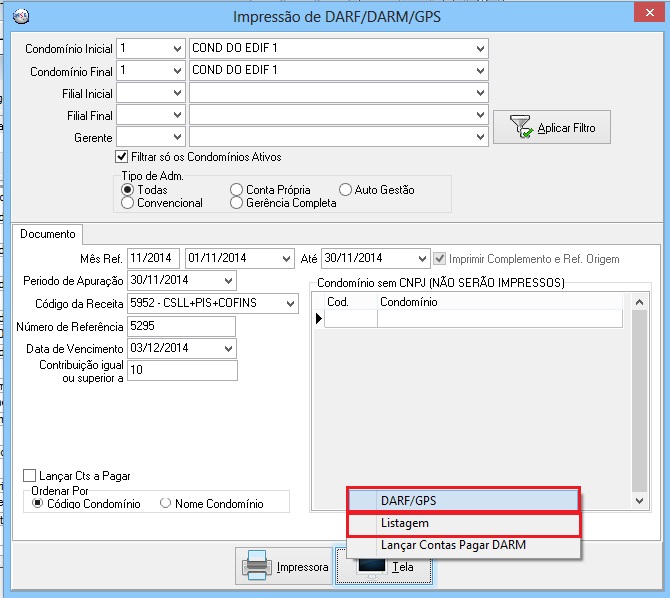

Relatórios > Financeiro > DARF/DARM/GPS

Para o Sistema Base Locação o acesso é Relatórios > Financeiro > DARF/DARM/GPS (retenções)

A apuração dos valores para a emissão do DARF é feito em regime de caixa, mesmo que tenha retenção de imposto no contas a pagar o valor será considerado somente se estiver provisionado o que é feito no momento da baixa de contas a pagar.

|

|

|

A opção Listagem poderá ser utilizada para ter uma previsão dos valores que serão apurados para cada condomínio.

|

|

|

Ao marcar a opção Lançar Cts a Pagar a aba Lançar Contas a Pagar será habilitada, onde deverá ser preenchido os dados necessários para o lançamento automático do valor do recolhimento em contas a pagar.

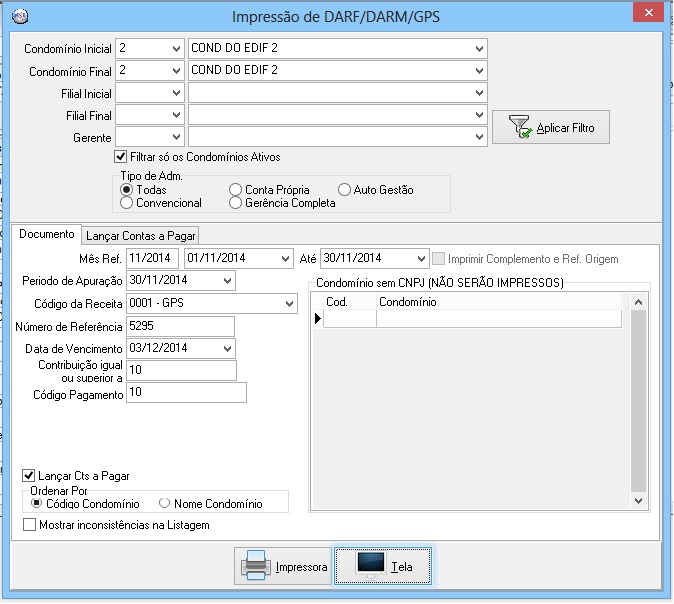

Emitindo a GPS

Relatórios > Financeiro > DARF/DARM/GPS

Para o Sistema Base Locação o acesso é Relatórios > Financeiro > DARF/DARM/GPS (retenções)

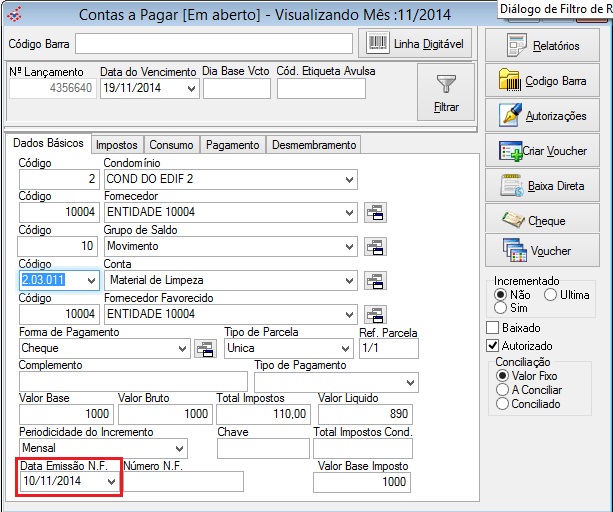

A emissão da GPS não depende da baixa do contas a pagar, pois, ao contrário do recolhimento de PIS+COFINS+CSLL a apuração dos valores não depende do provisionamento feito na baixa, mas do campo Data Emissão NF informado no momento do lançamento do contas a pagar.

|

Observe também o Parâmetro 413 – Guias de GPS que habilita (quando o campo valor for igual a 1) o sistema a consultar somente os Lançamentos no Contas a Pagar com o Status de Baixado |

|

O sistema não emite GPS para recolhimento de INSS retido de pessoa física (Autônomos), esse recolhimento deverá ser feito junto com a folha de pagamento do condomínio. Com relação às retenções de INSS de autônomo é possível exportar os movimentos para a folha de pagamento, conforme poderá ser visto mais adiante.

|

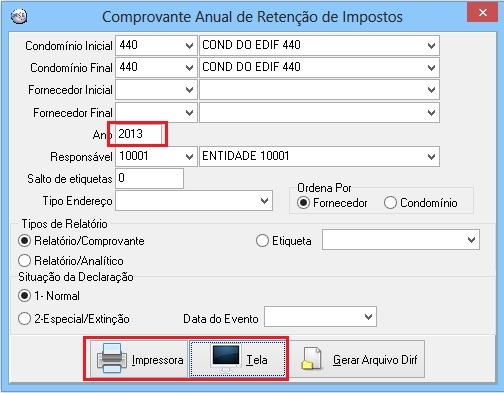

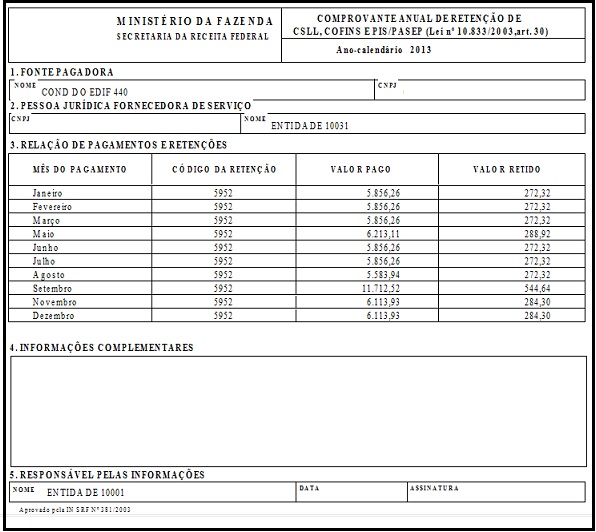

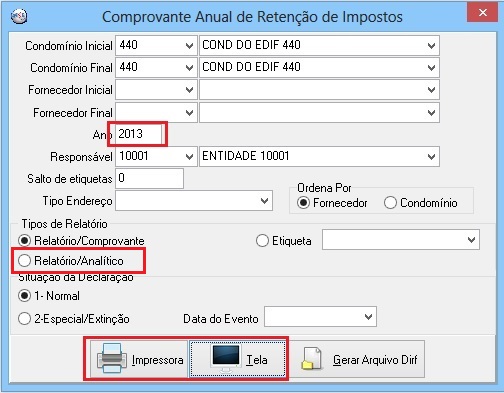

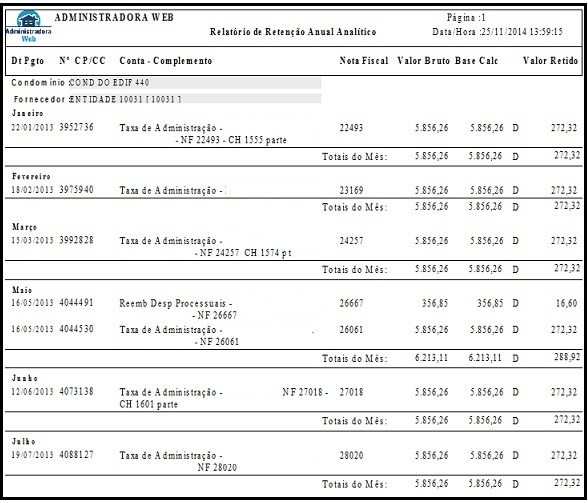

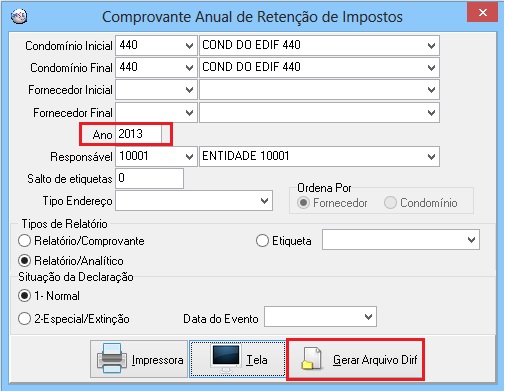

Imprimindo o comprovante anual de retenções

|

Disponível somente para o Sistema Base Condomínio. |

Relatórios > Financeiro > Contas a Pagar > Comprovante Anual de Retenção de Impostos

Em modelo padronizado pela Receita Federal, declarando os valores pagos e retidos no período selecionado. Esse relatório deverá ser fornecido anualmente aos fornecedores.

|

O mesmo relatório poderá ser impresso de forma analítica para conferência interna. |

Gerando a DIRF

|

Disponível somente para o Sistema Base Condomínio. |

Relatórios > Financeiro > Contas a Pagar > Comprovante Anual de Retenção de Impostos

A DIRF - Declaração do Imposto sobre a Renda Retido na Fonte será gerada em arquivo padrão (um arquivo para cada condomínio) de acordo com o Layout da Receita Federal.

O conteúdo do arquivo será correspondente aos dados gerados no relatório Comprovante Anual de Retenção de Impostos.

Os arquivos deverão ser importados e transmitidos para os servidores da Receita Federal.

|

Mais informações sobre o layout, importação e transmissão do arquivo da DIRF, poderão ser encontradas no Site da Receita Federal. |

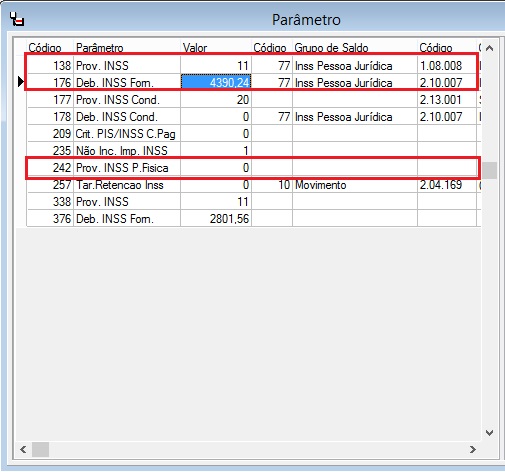

Fornecedor Pessoa Física (Autônomo)

Parâmetros

Tabelas Gerais > Informações > Parâmetros

Os Parâmetros 138 e 176 permitem configurar os grupos de saldos e contas para a retenção do INSS, além dos percentuais e valor limite para que a retenção automática seja feita.

Para a retenção do INSS, o percentual deverá ser informado no parâmetro 138. O valor limite para o cálculo da retenção deverá ser informado no parâmetro 176.

|

O valor limite (r$ 4.390,24 de acordo com o exemplo acima) determina o teto de obrigatoriedade de retenção para fornecedores pessoa física, de acordo com a previdência social. Mais informações sobre a retenção de INSS sobre o serviço autônomo devem ser consultadas no Site da Previdência Social. |

|

O percentual também poderá ser personalizado por fornecedor, como veremos mais adiante.

|

|

Observe que o parâmetro 138 é comum para a retenção de INSS de pessoas jurídica e física. O parâmetro 242 poderá ser utilizado caso seja necessário determinar grupo de saldo e conta diferentes para a retenção de INSS para fornecedores pessoa física. |

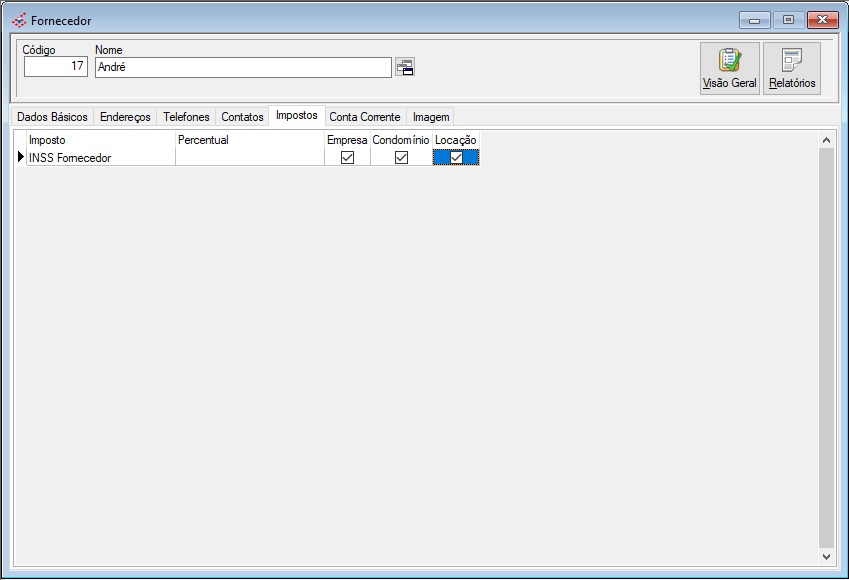

Cadastrando o fornecedor

Administração > Entidade > Fornecedor

Para que o cálculo da retenção de INSS seja feito no lançamento de contas a pagar, além dos parâmetros, o imposto deverá ser informado na aba impostos do cadastro de cada fornecedor.

|

Da mesma forma que para o fornecedor pessoa jurídica, para o fornecedor pessoa física também deverá ser indicado em quais sistemas o cálculo será feito. O acumulativo de valor base para a retenção do autônomo irá considerar as retenções feitas em todos os sistemas. |

|

Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. |

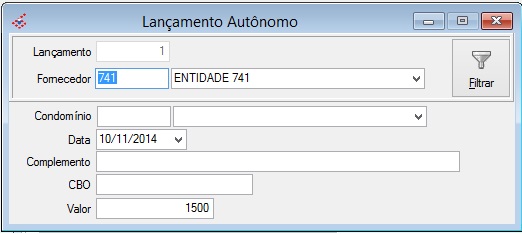

Serviços prestados em outras empresas

Financeiro > Autônomo > Lançamento

Eventualmente, o prestador de serviço terá outros serviços prestados e comprovados no período, que já tenham sofrido retenção de INSS.

Os valores desses eventuais serviços deverão ser abatidos da base de cálculo da retenção, para que sistema calcule a retenção somente sobre a diferença, para tanto devem ser lançados nessa tela, conforme o exemplo da imagem acima.

|

Os lançamentos deverão ser feitos levando em consideração o valor total do serviço prestado, sem abater o valor retido. Se o comprovante apresentado pelo prestador do serviço não tiver a retenção do INSS o valor não deverá ser lançado. |

Lançando o contas a pagar

Financeiro > Contas a Pagar > Lançamento

A retenção do imposto será feita no momento do lançamento do contas a pagar.

|

Observe que, a retenção de INSS está sujeita ao valor do teto indicado no parâmetro 138. Depois que o valor do pagamento atingir o valor do teto para retenção no período, não haverá mais retenção de imposto. Observe também o Parâmetro 292 – Impost CP Conciliado que habilita a retenção de impostos somente para os lançamentos conciliados. |

|

Normalmente a retenção de impostos também será feita quando o lançamento for incrementado, exceto quando o valor do Parâmetro 292 – Impost CP Conciliado for igual a 1 e o lançamento não estiver conciliado. |

Ao salvar o lançamento o sistema fará o cálculo da retenção do INSS identificado no cadastro do fornecedor, colocando valor calculado no campo Total de Impostos, o valor a pagar (descontando os impostos retidos) será informado no campo Valor Líquido.

|

O cálculo da retenção leva em consideração o valor informado no campo Valor Base Imposto, independente do valor informado no campo Valor Bruto. |

|

O detalhamento dos impostos calculados poderá ser consultado na aba Impostos. |

|

Levando em consideração o exemplo acima, observe que para o campo valor base cálculo o sistema apurou r$ 2.890,24. Apesar do valor total do serviço ser de r$ 5.000,00 o sistema limitou o valor ao teto de r$ 4.390,24 (de acordo como parâmetro 138) e abateu r$ 1.500,00 correspondente ao valor informado já retido do prestador em outro serviço (Financeiro > Autônomo > Lançamento). Depois que o prestador de serviços atingir o teto limite de retenção no período, o sistema não fará mais a retenção de INSS. Caso o mesmo prestador de serviços tenha movimentos nos Sistemas Base Condomínio e Base Locação, para o valor limite serão totalizadas os lançamentos feitos em ambos os sistemas. |

Baixando o contas a pagar

A baixa do contas a pagar com retenção de INSS, consiste no débito do Valor Bruto ao condomínio e o crédito do Valor do Imposto à título de provisionamento.

Retenção de INSS para a Isenção dos Síndicos

Consulte a documentação referente à Retenção de INSS Síndico.

Imprimindo o comprovante de pagamento

Financeiro > Autônomo > Comprovante de Autônomo

O comprovante, emitido em duas vias, poderá ser fornecido ao prestador de serviços para apresentação em outras empresas afim de abatimento de valores já retidos.

Imprimindo o relatório de conferência

Financeiro > Autônomo > Conferência Autônomo

O relatório de conferência poderá ser emitido para exibir o detalhamento da retenção.

Gerando arquivos para a folha de pagamento

|

Disponível somente para o Sistema Base Condomínio. |

Financeiro > Autônomo > Gerar Arquivo de Autônomo

O recolhimento do INSS retido do prestador de serviços autônomo deverá ser feito junto com os demais funcionários da folha de pagamento do condomínio.

Esse procedimento permite gerar arquivos que poderão ser importados nos sistemas de folha.

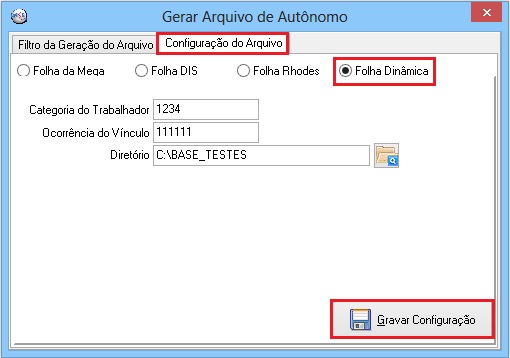

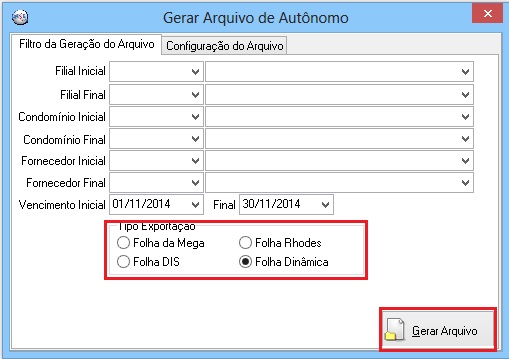

Atualmente, a geração suporta os layouts dos programas de folha Mega, Rhodes, DIS e Dinâmica.

|

Observe que, cada tipo de exportação exige uma configuração específica. Antes de gerar o arquivo, clique na aba Configuração do Arquivo, selecione o layout desejado, preencha os campos conforme o layout e logo após clique no botão Gravar Configuração. |

|

Ao clicar no botão Gerar Arquivo o arquivo será gerado no diretório de execução do programa. |