Mudanças entre as edições de "Retenção de Impostos"

(→Lançando o contas a pagar) |

(→Baixando o contas a pagar) |

||

| Linha 410: | Linha 410: | ||

===Baixando o contas a pagar=== | ===Baixando o contas a pagar=== | ||

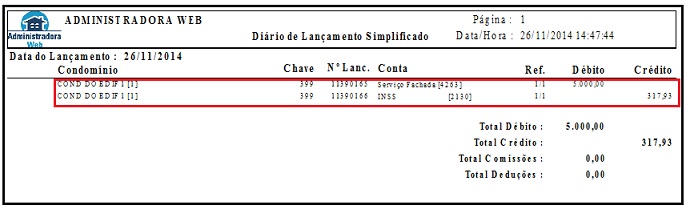

| + | A baixa do contas a pagar com retenção de INSS, consiste no '''débito do Valor Bruto''' ao condomínio e o '''crédito do Valor do Imposto''' à título de '''provisionamento'''. | ||

| + | |||

| + | [[Arquivo:Base Condominio_CtPagar_Baixa_INSS.jpg|center]] | ||

| + | <center>''Resultado do Contas a Pagar Baixado''</center> | ||

| + | |||

===Gerando arquivos para a folha de pagamento=== | ===Gerando arquivos para a folha de pagamento=== | ||

[[:Categoria:Tutoriais Base Condomínio|Funcionalidades Base Condomínio]] | [[:Categoria:Tutoriais Base Condomínio|Funcionalidades Base Condomínio]] | ||

Edição das 14h53min de 26 de novembro de 2014

Visão geral

|

Esse conteúdo está em construção e poderá sofrer alterações ou correções até a liberação final. |

O controle de retenção de impostos permite a parametrização dos impostos que deverão ser retidos dos fornecedores, facilitando o processo de lançamento de contas a pagar, pois, minimiza os erros com relação à retenção obrigatória dos impostos nos lançamentos.

|

A retenção consiste basicamente em créditos à título de provisionamento na conta corrente do condomínio, abatendo do valor principal do contas a pagar para posterior recolhimento do imposto, momento em que os débitos serão feitos com o mesmo valor do crédito, zerando a conta dos impostos retidos. |

Existem três tipos de retenção automática habilitados no sistema:

- Retenção de Impostos Federais - Para prestadores de serviços pessoa jurídica, regulamentada pela Instrução Normativa SRF nº 459, de 18 de outubro de 2004 da Receita Federal.

- Retenção de INSS - Para prestadores de serviços pessoa jurídica e pessoa física (Autônomos).

- Retenção de ISS - Para prestadores de serviços pessoa jurídica com sede fora do município do condomínio, regulamentada pela lei de cada município.

Fornecedor Pessoa Jurídica

Parâmetros

Tabelas Gerais > Informações > Parâmetros

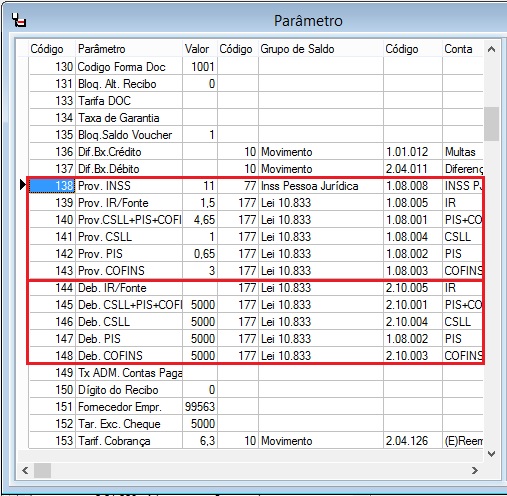

Os Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor mínimo para que a retenção automática seja feita.

Os percentuais deverão ser informados nos parâmetros 138 a 143, de acordo com cada imposto.

Os valores mínimos para o cálculo da retenção deverão ser informados nos parâmetros 144 a 148, de acordo com cada imposto.

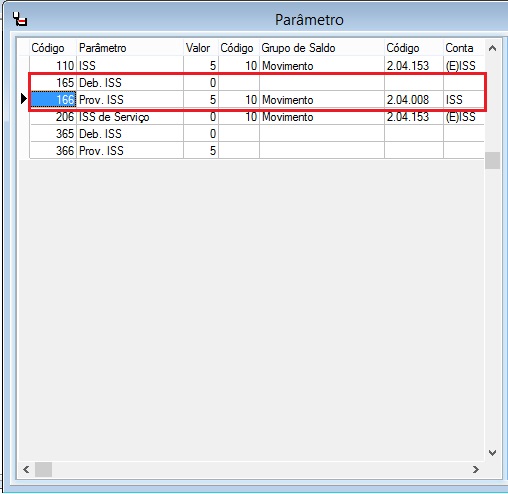

Já os Parâmetros 165 a 166 – Retenção ISS são destinados ao controle de retenção de ISS, para prestadores de serviços com sede em municípios diferentes ao do condomínio.

|

Os percentuais também poderão ser personalizados por fornecedor, como veremos mais adiante. |

Cadastrando o fornecedor

Administração > Entidade > Fornecedor

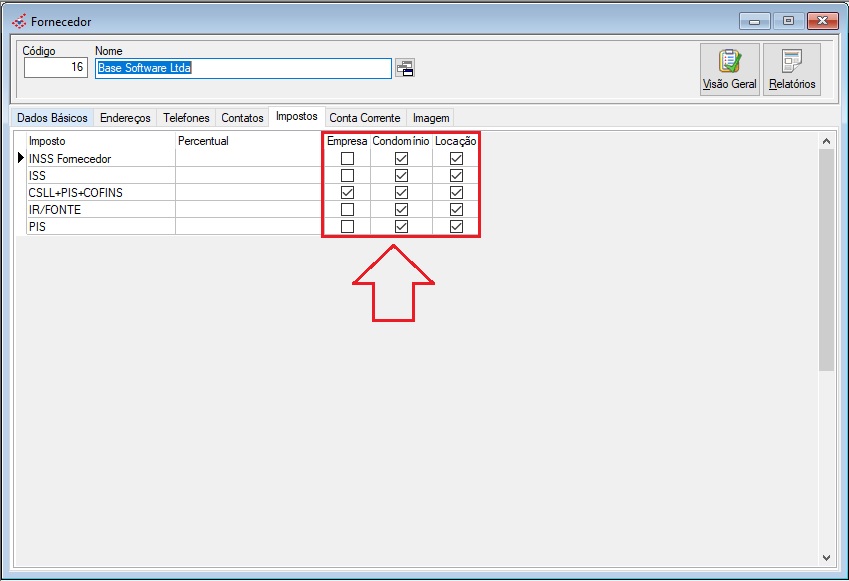

Para que o cálculo da retenção seja feito no lançamento de contas a pagar, além dos parâmetros, os impostos deverão ser informados na aba impostos do cadastro de cada fornecedor.

|

Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. |

Retenção de impostos da administradora

|

O sistema também está habilitado para fazer a retenção de impostos sobre as taxas e serviços cobrados pela administradora. Observe o Parâmetro 151 – Fornecedor Empresa, onde deverá ser informado o código do fornecedor correspondente à administradora. Os impostos também deverão ser informados no respectivo fornecedor. |

Lançando o contas a pagar

Financeiro > Contas a Pagar > Lançamento

A retenção do imposto será feita no momento do lançamento do contas a pagar.

|

Observe que, para a retenção de PIS+COFINS+CSLL a retenção está sujeita ao valor mínimo indicado nos parâmetros 145 a 148. Enquanto o valor do pagamento não atingir o valor mínimo para retenção no período, não haverá retenção de imposto. Porém após atingir o valor, qualquer pagamento no período estará sujeito a retenção de impostos independente do valor lançado. Observe também o Parâmetro 292 – Impost CP Conciliado que habilita a retenção de impostos somente para os lançamentos conciliados. |

|

Normalmente a retenção de impostos também será feita quando o lançamento for incrementado, exceto quando o valor do Parâmetro 292 – Impost CP Conciliado for igual a 1 e o lançamento não estiver conciliado. |

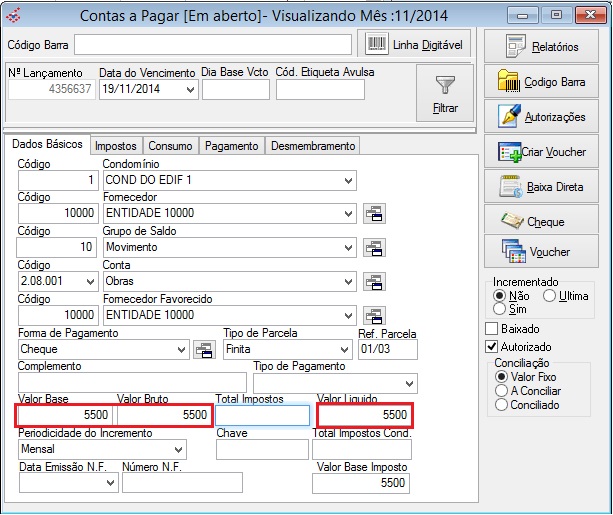

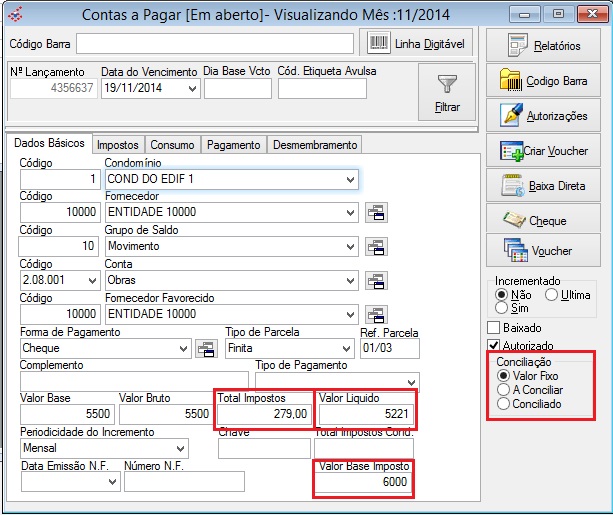

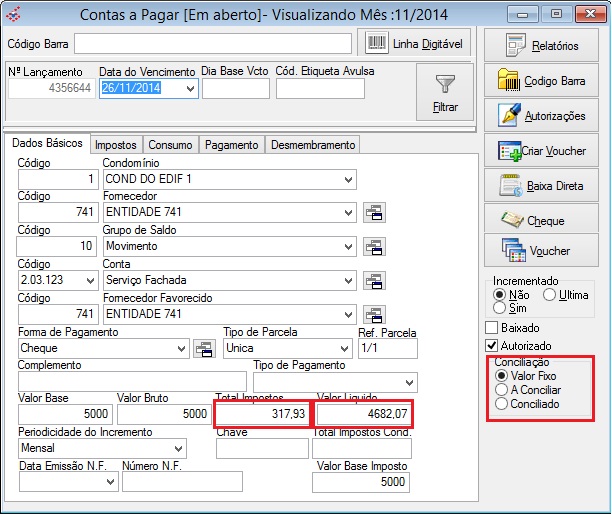

Ao salvar o lançamento o sistema fará o cálculo da retenção de impostos de acordo com cada imposto identificado no cadastro do fornecedor, colocando valor calculado no campo Total de Impostos, o valor a pagar (descontando os impostos retidos) será informado no campo Valor Líquido.

|

O cálculo da retenção leva em consideração o valor informado no campo Valor Base Imposto, independente do valor informado no campo Valor Bruto. |

|

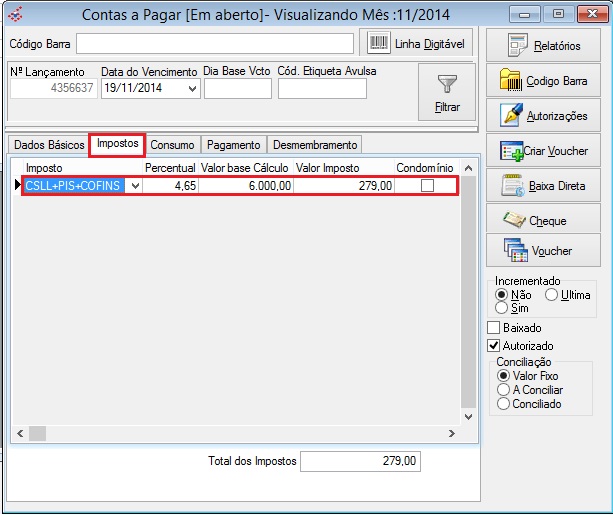

O detalhamento dos impostos calculados poderá ser consultado na aba Impostos. |

Baixando o contas a pagar

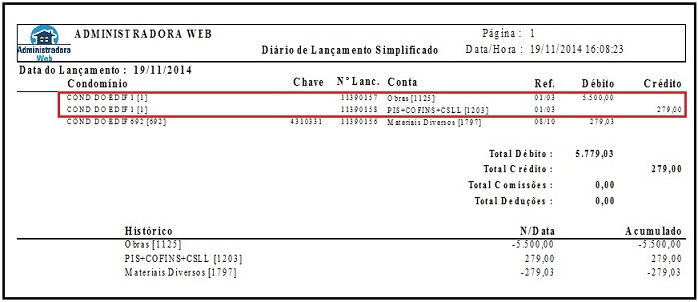

A baixa do contas a pagar com retenção de impostos, consiste no débito do Valor Bruto ao condomínio e o crédito do Valor do Imposto à título de provisionamento de acordo com cada imposto retido.

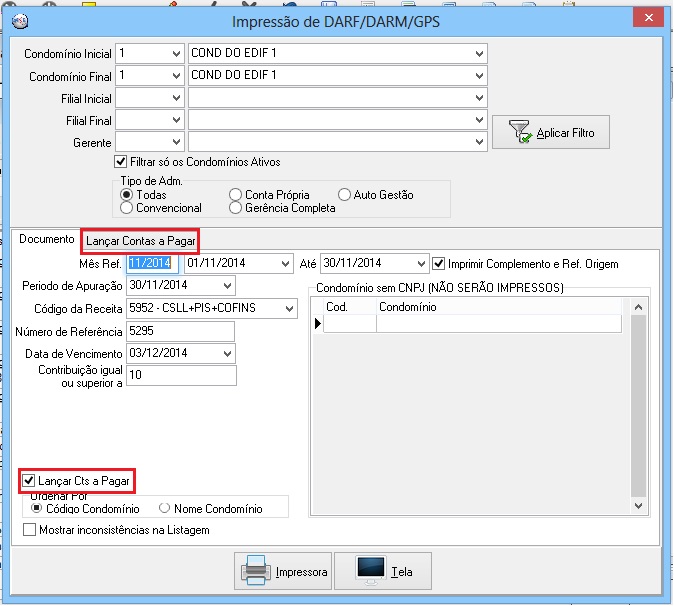

Emitindo o DARF

Relatórios > Financeiro > DARF/DARM/GPS

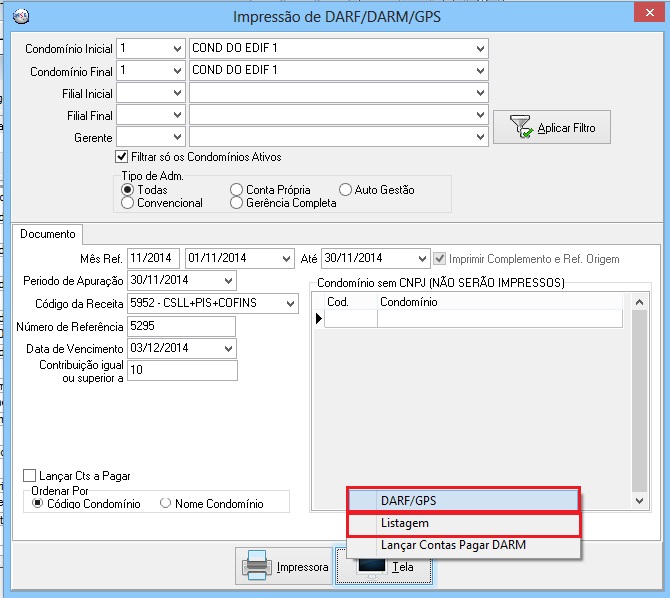

A apuração dos valores para a emissão do DARF é feito em regime de caixa, mesmo que tenha retenção de imposto no contas a pagar o valor será considerado somente se estiver provisionado o que é feito no momento da baixa de contas a pagar.

|

|

|

A opção Listagem poderá ser utilizada para ter uma previsão dos valores que serão apurados para cada condomínio.

|

Ao marcar a opção Lançar Cts a Pagar a aba Lançar Contas a Pagar será habilitada, onde deverá ser preenchido os dados necessários para o lançamento automático do valor do recolhimento em contas a pagar.

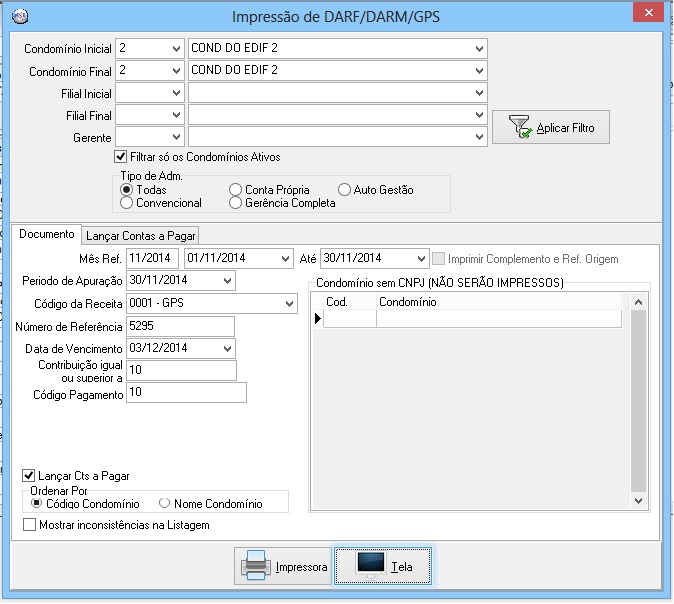

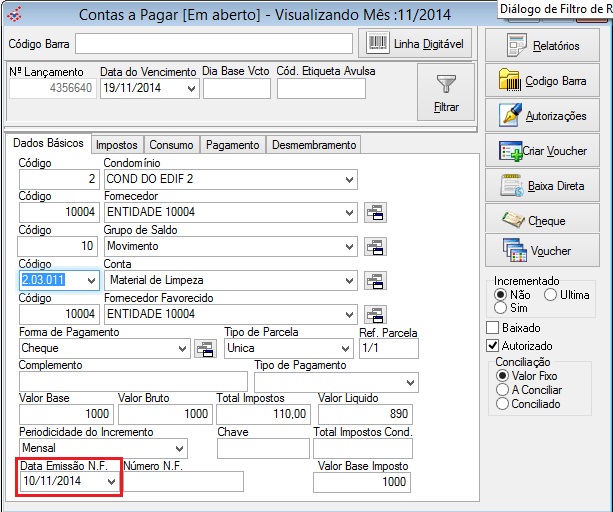

Emitindo a GPS

Relatórios > Financeiro > DARF/DARM/GPS

A emissão da GPS não depende da baixa do contas a pagar, pois, ao contrário do recolhimento de PIS+COFINS+CSLL a apuração dos valores não depende do provisionamento feito na baixa, mas do campo Data Emissão NF informado no momento do lançamento do contas a pagar.

|

O sistema não emite GPS para recolhimento de INSS retido de pessoa física (Autônomos), esse recolhimento deverá ser feito junto com a folha de pagamento do condomínio. Com relação às retenções de INSS de autônomo é possível exportar os movimentos para a folha de pagamento, conforme poderá ser visto mais adiante.

|

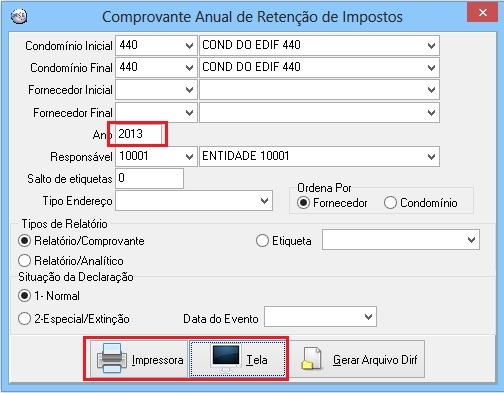

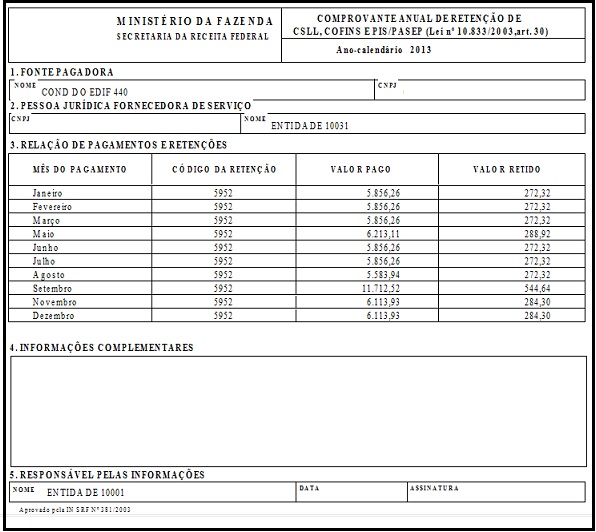

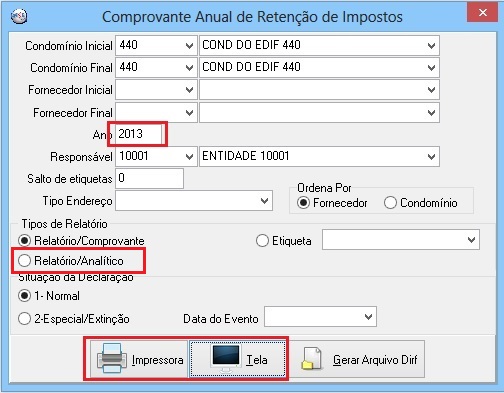

Imprimindo o comprovante anual de retenções

Relatórios > Financeiro > Contas a Pagar > Comprovante Anual de Retenção de Impostos

Em modelo padronizado pela Receita Federal, declarando os valores pagos e retidos no período selecionado. Esse relatório deverá ser fornecido anualmente aos fornecedores.

|

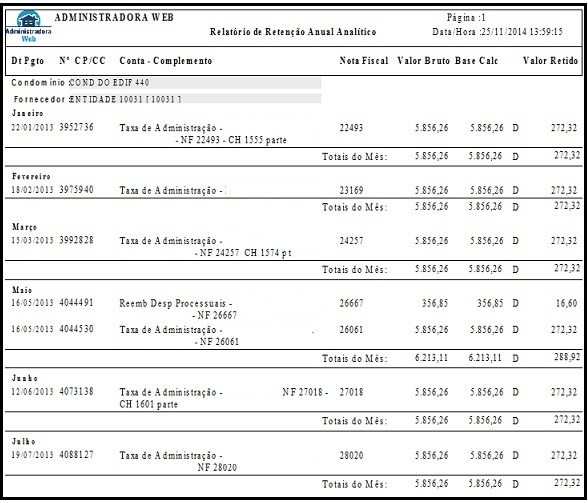

O mesmo relatório poderá ser impresso de forma analítica para conferência interna. |

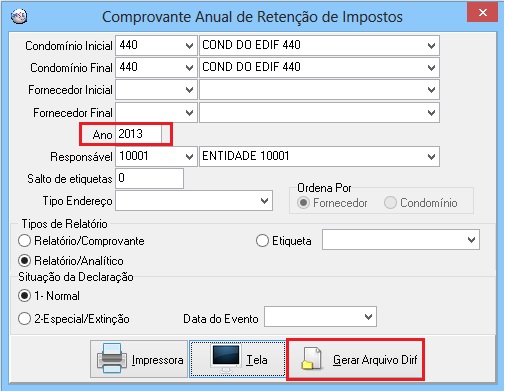

Gerando a DIRF

Relatórios > Financeiro > Contas a Pagar > Comprovante Anual de Retenção de Impostos

A DIRF - Declaração do Imposto sobre a Renda Retido na Fonte será gerada em arquivo padrão (um arquivo para cada condomínio) de acordo com o Layout da Receita Federal.

O conteúdo do arquivo será correspondente aos dados gerados no relatório Comprovante Anual de Retenção de Impostos.

Os arquivos deverão ser importados e transmitidos para os servidores da Receita Federal.

|

Mais informações sobre o layout, importação e transmissão do arquivo da DIRF, poderão ser encontradas no Site da Receita Federal. |

Fornecedor Pessoa Física (Autônomo)

Parâmetros

Tabelas Gerais > Informações > Parâmetros

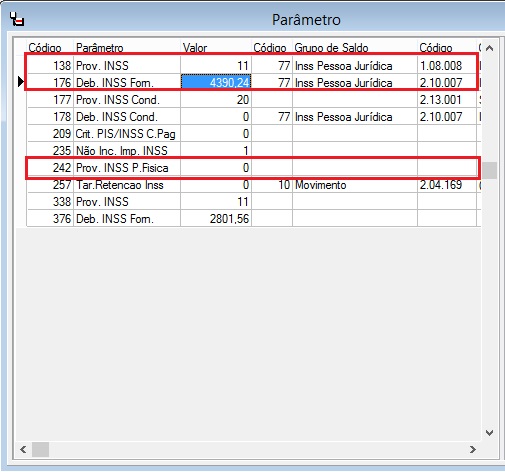

Os Parâmetros 138 e 176 permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor limite para que a retenção automática seja feita.

Para a retenção do INSS, o percentual deverá ser informado no parâmetro 138. O valor limite para o cálculo da retenção deverá ser informado no parâmetro 176.

|

O campo valor limite (r$ 4.390,24 de acordo com o exemplo acima) determina o teto de obrigatoriedade de retenção para fornecedores pessoa física, de acordo com a previdência social. Mais informações sobre a retenção de INSS sobre o serviço autônomo devem ser consultadas no Site da Previdência Social. |

|

O percentual também poderá ser personalizado por fornecedor, como veremos mais adiante.

|

|

Observe que o parâmetro 138 é comum para a retenção de INSS de pessoas jurídica e física. O parâmetro 242 poderá ser utilizado caso seja necessário determinar grupo de saldo e conta diferentes para a retenção de INSS para fornecedores pessoa física. |

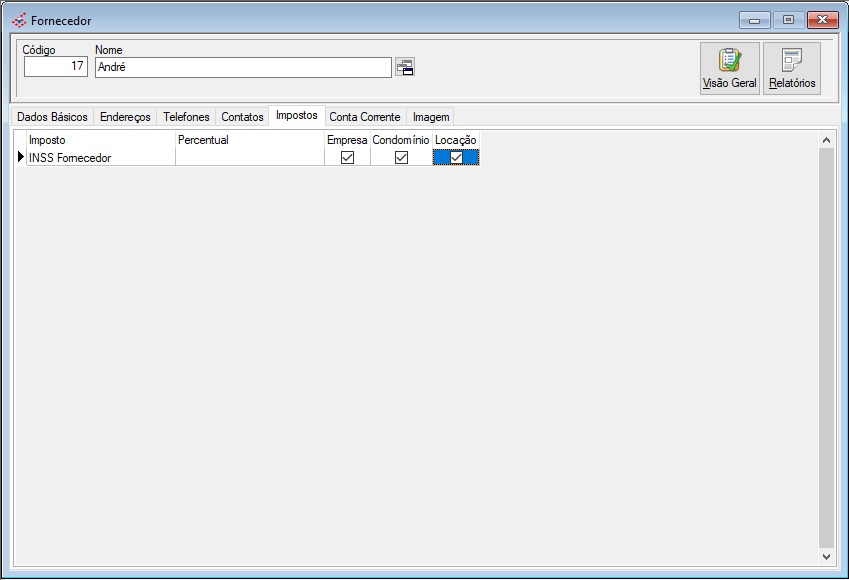

Cadastrando o fornecedor

Administração > Entidade > Fornecedor

Para que o cálculo da retenção de INSS seja feito no lançamento de contas a pagar, além dos parâmetros, o imposto deverá ser informado na aba impostos do cadastro de cada fornecedor.

|

Se o fornecedor tiver um percentual diferenciado do indicado nos parâmetros, esse valor deverá ser informado na aba impostos do fornecedor. |

Serviços prestados em outros locais

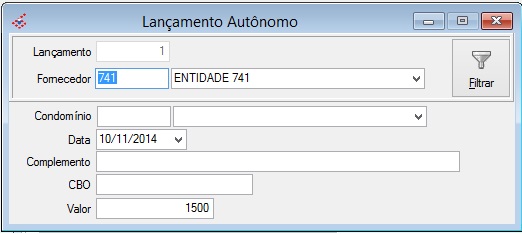

Financeiro > Autônomo > Lançamento

Eventualmente, o prestador de serviço terá outros serviços prestados e comprovados no período, que já tenham sofrido retenção de INSS.

Os valores desses eventuais serviços deverão ser abatidos da base de cálculo da retenção, para que sistema calcule a retenção somente sobre a diferença. Esses valores deverão ser lançados nessa tela, conforme o exemplo da imagem acima.

|

Os lançamentos deverão ser feitos levando em consideração o valor total do serviço prestado, sem abater o valor retido. Se o comprovante apresentado pelo prestador do serviço não tiver a retenção do INSS o valor não deverá ser lançado. |

Lançando o contas a pagar

Financeiro > Contas a Pagar > Lançamento

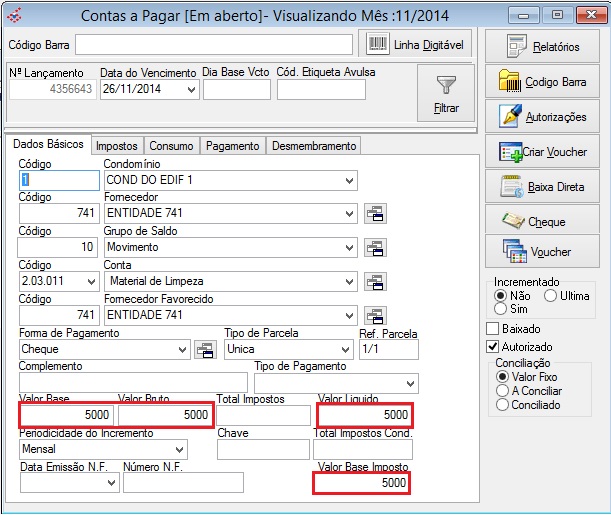

A retenção do imposto será feita no momento do lançamento do contas a pagar.

|

Observe que, a retenção de INSS está sujeita ao valor do teto indicado no parâmetro 138. Depois que o valor do pagamento atingir o valor do teto para retenção no período, não haverá mais retenção de imposto. Observe também o Parâmetro 292 – Impost CP Conciliado que habilita a retenção de impostos somente para os lançamentos conciliados. |

|

Normalmente a retenção de impostos também será feita quando o lançamento for incrementado, exceto quando o valor do Parâmetro 292 – Impost CP Conciliado for igual a 1 e o lançamento não estiver conciliado. |

Ao salvar o lançamento o sistema fará o cálculo da retenção do INSS identificado no cadastro do fornecedor, colocando valor calculado no campo Total de Impostos, o valor a pagar (descontando os impostos retidos) será informado no campo Valor Líquido.

|

O cálculo da retenção leva em consideração o valor informado no campo Valor Base Imposto, independente do valor informado no campo Valor Bruto. |

|

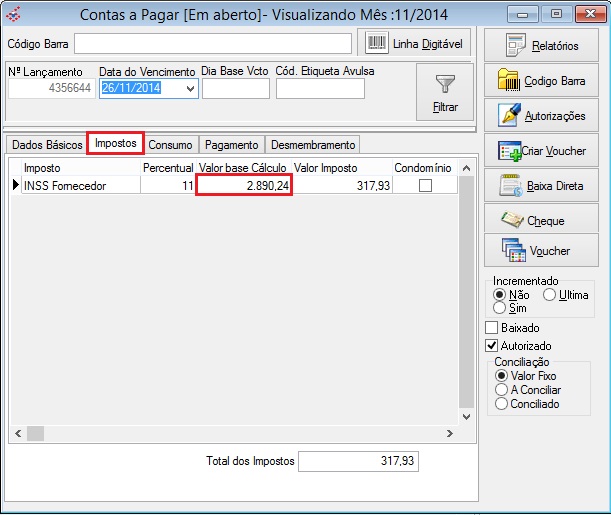

O detalhamento dos impostos calculados poderá ser consultado na aba Impostos. |

|

Levando em consideração o exemplo acima, observe que para o campo valor base cálculo o sistema apurou r$ 2.890,24. Apesar do valor total do serviço ser de r$ 5.000,00 o sistema limitou o valor ao teto de r$ 4.390,24 (de acordo como parâmetro 138) e abateu r$ 1.500,00 correspondente ao valor informado com já retido pelo prestador em outro serviço (Financeiro > Autônomo > Lançamento ). Depois que o prestador de serviços atingir o teto limite de retenção no período, o sistema não fará mais a retenção de INSS. |

Baixando o contas a pagar

A baixa do contas a pagar com retenção de INSS, consiste no débito do Valor Bruto ao condomínio e o crédito do Valor do Imposto à título de provisionamento.