Mudanças entre as edições de "Retenção de Impostos"

De WikiBase

(→Parâmetros) |

(→Parâmetros) |

||

| Linha 25: | Linha 25: | ||

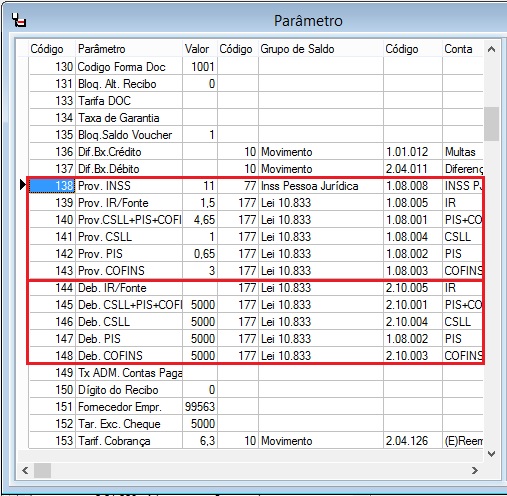

| − | Os [[Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL e IRRF|Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS]] permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além | + | Os [[Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL e IRRF|Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS]] permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor mínimo para que a retenção automática seja feita. |

===Cadastrando o Fornecedor=== | ===Cadastrando o Fornecedor=== | ||

Edição das 14h28min de 19 de novembro de 2014

Visão geral

|

Esse conteúdo está em construção e poderá sofrer alterações ou correções até a liberação final. |

O controle de retenção de impostos permite a parametrização dos impostos que deverão ser retidos dos fornecedores, facilitando o processo de lançamento de contas a pagar. Evitando erros com relação à retenção obrigatória dos impostos nos lançamentos de contas a pagar.

Existem três tipos de retenção automática habilitados no sistema:

- Retenção de Impostos Federais - Regulamentada pela Instrução Normativa SRF nº 459, de 18 de outubro de 2004 da Receita Federal.

- Retenção de ISS - Para prestadores de serviços com sede fora do município da administradora, regulamentada pela lei de cada município.

- Retenção de INSS - Para prestadores de serviços pessoa jurídica e pessoa física (Autônomos).

Fornecedor Pessoa Jurídica

Parâmetros

Tabelas Gerais > Informações > Parâmetros

Os Parâmetros 138 a 148 – Retenção PIS+COFINS+CSLL, IRRF e INSS permitem configurar os grupos de saldos e contas para a retenção e o recolhimento de cada imposto, além dos percentuais e valor mínimo para que a retenção automática seja feita.